Jako ekspertka w dziedzinie finansów, często spotykam się z pytaniami dotyczącymi kredytów frankowych. W tym artykule przedstawię Państwu aktualne dane na temat liczby aktywnych kredytów denominowanych lub indeksowanych do franka szwajcarskiego w Polsce. Przeanalizuję również przyczyny dynamicznego spadku ich liczby w ostatnich latach oraz nakreślę perspektywy na przyszłość, bazując na najnowszych informacjach i trendach rynkowych.

Obecnie spłacanych jest 250 tys. kredytów frankowych oto co warto wiedzieć

- Na koniec trzeciego kwartału 2025 roku w Polsce aktywnych jest około 250 tysięcy umów kredytów frankowych o łącznej wartości blisko 55 miliardów złotych.

- Liczba ta drastycznie spadła w ostatnich latach jeszcze na początku dekady aktywnych umów było ponad 700 tysięcy.

- Głównymi przyczynami spadku są prawomocne wyroki sądowe unieważniające umowy, ugody zawierane z bankami oraz naturalna spłata kapitału.

- Kluczową rolę w sytuacji frankowiczów odgrywają korzystne dla nich orzeczenia Trybunału Sprawiedliwości UE (TSUE), które kształtują linię orzeczniczą polskich sądów.

Dlaczego liczba kredytów frankowych tak szybko maleje?

Dynamiczny spadek liczby aktywnych kredytów frankowych w Polsce, który obserwujemy od kilku lat, nie jest zjawiskiem przypadkowym. Wynika on z trzech głównych, nakładających się na siebie procesów, które wspólnie przyczyniają się do systematycznego zmniejszania puli tych zobowiązań. Przyjrzyjmy się im bliżej.

Naturalna spłata kapitału: Jak czas działa na korzyść kredytobiorców?

Jednym z fundamentalnych, choć najwolniejszych czynników wpływających na zmniejszenie liczby kredytów frankowych, jest ich naturalna spłata. Kredytobiorcy, którzy przez lata regularnie regulowali swoje zobowiązania, systematycznie zmniejszali kwotę pożyczonego kapitału. Choć ten proces nie rozwiązuje problemu wadliwych umów, to jednak z czasem prowadzi do całkowitego wygaśnięcia niektórych zobowiązań.

Ugody z bankami: Czy to "złoty środek" dla frankowiczów?

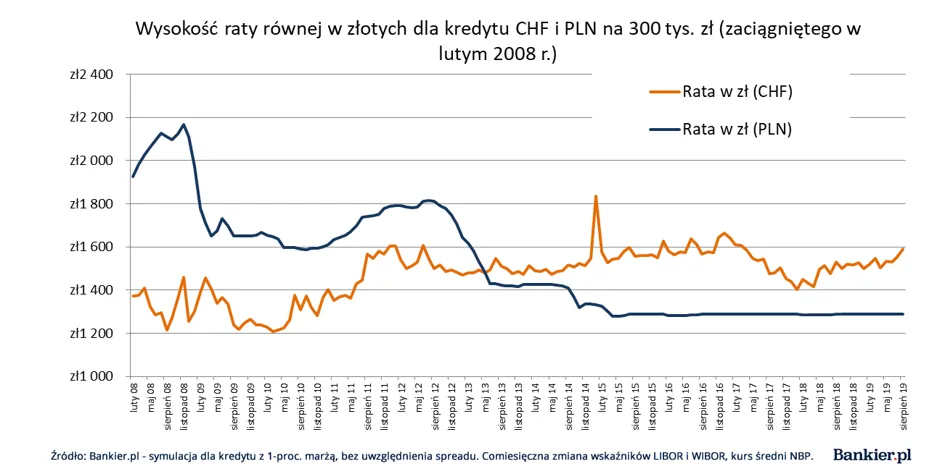

W obliczu rosnącej liczby pozwów i niekorzystnego dla banków orzecznictwa, instytucje finansowe zaczęły aktywnie proponować frankowiczom ugody. Jak wynika z danych, ugody te polegają najczęściej na przewalutowaniu kredytu na złotówki, tak jakby od początku był on kredytem złotowym z oprocentowaniem opartym na stawce WIBOR. Jest to rozwiązanie znacznie szybsze niż długotrwały proces sądowy, jednak z mojego doświadczenia wynika, że zazwyczaj jest ono mniej korzystne finansowo dla kredytobiorcy niż unieważnienie umowy w sądzie.Prawomocne wyroki sądowe: Jak unieważnienie umowy zmienia wszystko?

Niekwestionowanym głównym motorem zmian w krajobrazie kredytów frankowych są procesy sądowe. Coraz więcej kredytobiorców decyduje się na tę drogę szacuje się, że już ponad 120 tysięcy osób wybrało walkę o swoje prawa w sądzie. Najczęstszym i najbardziej pożądanym skutkiem tych postępowań jest prawomocne unieważnienie umowy kredytowej, co całkowicie zmienia sytuację prawną i finansową kredytobiorcy.

Te trzy procesy, choć działające z różną intensywnością, wspólnie kształtują obecną dynamikę spadku liczby kredytów frankowych. Jednak to właśnie orzecznictwo sądowe odegrało kluczową rolę w zmianie perspektywy "frankowiczów".

Jak wyroki sądowe zmieniły sytuację frankowiczów?

Przełomowe orzeczenia Trybunału Sprawiedliwości Unii Europejskiej (TSUE) oraz konsekwentna linia orzecznicza polskich sądów fundamentalnie zmieniły sytuację prawną kredytobiorców frankowych. To właśnie dzięki tym wyrokom, "frankowicze" zyskali narzędzia do skutecznej walki o swoje prawa, co w efekcie doprowadziło do masowego unieważniania wadliwych umów.

Klauzule abuzywne: Co to jest i dlaczego stało się podstawą roszczeń?

Kluczem do zrozumienia sukcesów sądowych frankowiczów są tak zwane klauzule abuzywne, czyli niedozwolone postanowienia umowne. W kontekście kredytów frankowych chodzi najczęściej o zapisy dotyczące sposobu przeliczania waluty kredytu zarówno przy wypłacie, jak i spłacie rat. Sąd uznaje takie klauzule za nieuczciwe, ponieważ dają bankowi zbyt dużą swobodę w kształtowaniu kursu waluty, a kredytobiorca nie ma na to wpływu. Ich obecność w umowach stała się podstawą do masowego ich unieważniania przez sądy, co stanowiło punkt zwrotny w całej sprawie.

Konsekwencje unieważnienia umowy: Co w praktyce oznacza wygrana w sądzie?

Prawomocne unieważnienie umowy kredytowej to dla kredytobiorcy najbardziej korzystne rozwiązanie. W praktyce oznacza to, że umowa jest traktowana tak, jakby nigdy nie została zawarta, a strony muszą rozliczyć się wzajemnie, co często nazywane jest rozliczeniem "do zera". Oto, co to oznacza dla obu stron:

- Zobowiązanie kredytobiorcy: Zwrot do banku wyłącznie kwoty pożyczonego kapitału w złotówkach (bez odsetek i innych opłat), którą otrzymał na początku kredytu.

- Zobowiązanie banku: Zwrot kredytobiorcy wszystkich wpłaconych przez lata rat kapitałowo-odsetkowych oraz innych opłat związanych z kredytem.

Porównanie korzyści: Ugoda bankowa kontra proces sądowy

Decyzja o wyborze ścieżki rozwiązania problemu kredytu frankowego jest kluczowa. Poniżej przedstawiam porównanie dwóch głównych opcji, które pomogą Państwu zrozumieć ich specyfikę i potencjalne korzyści.

| Kryterium | Ugoda z bankiem | Proces sądowy |

|---|---|---|

| Korzyść finansowa | Zazwyczaj mniejsza niż unieważnienie umowy, polega na przewalutowaniu kredytu na PLN z oprocentowaniem WIBOR. | Największa korzyść finansowa unieważnienie umowy i rozliczenie "do zera", często z odzyskaniem nadpłaconych kwot. |

| Czas oczekiwania | Szybciej zazwyczaj kilka tygodni lub miesięcy. | Dłużej średnio 2-4 lata w obu instancjach. |

| Pewność wyniku | Wysoka, jeśli bank oferuje ugodę na określonych warunkach. | Bardzo wysoka w obecnym orzecznictwie, choć zawsze istnieje element ryzyka sądowego. |

Zrozumienie konsekwencji wyroków sądowych i różnic między dostępnymi ścieżkami jest kluczowe dla każdego "frankowicza". Ale co czeka nas w przyszłości?

Co dalej z kredytami frankowymi w Polsce?

Patrząc na obecne trendy i dynamikę zmian, naturalnie pojawia się pytanie o przyszłość pozostałych kredytów frankowych w Polsce. Jakie są prognozy ekspertów i jakie opcje pozostają dla kredytobiorców, którzy wciąż mierzą się z tym problemem?

Prognozy ekspertów: Kiedy problem kredytów frankowych może zniknąć?

Eksperci rynkowi są zgodni problem systemowy kredytów frankowych w Polsce zmierza ku końcowi. Zgodnie z prognozami, w perspektywie najbliższych 3-5 lat, skala tego zjawiska powinna w dużej mierze zniknąć z polskiego sektora bankowego, głównie za sprawą kolejnych procesów sądowych i zawieranych ugód. Jak trafnie zauważyła jedna z moich koleżanek z branży:

Jesteśmy świadkami systemowego rozwiązywania problemu, który przez lata obciążał zarówno kredytobiorców, jak i sektor bankowy. Tempo procesów sądowych i zawieranych ugód wskazuje na nieuchronny koniec tej ery w polskiej bankowości.

To perspektywa, która napawa optymizmem, choć dla wielu kredytobiorców droga do rozwiązania problemu wciąż może być długa.

Dostępne ścieżki działania: Co dziś może zrobić aktywny frankowicz?

Dla osób, które wciąż spłacają kredyt we frankach, dostępne są trzy główne ścieżki działania, każda z własnymi zaletami i wadami:- Droga sądowa: Dążenie do unieważnienia umowy, co jest najbardziej korzystne finansowo i pozwala na odzyskanie nadpłaconych kwot, ale jest procesem czasochłonnym.

- Ugoda z bankiem: Szybsze rozwiązanie polegające na przewalutowaniu kredytu, ale zazwyczaj z mniejszymi korzyściami finansowymi niż wygrana w sądzie.

- Dalsza spłata: Kontynuowanie spłaty na dotychczasowych zasadach, co wiąże się z dalszym ryzykiem kursowym i nie rozwiązuje problemu wadliwej umowy.

Ryzyka i wyzwania: Na co trzeba uważać w nadchodzących latach?

Mimo pozytywnych prognoz, w nadchodzących latach wciąż istnieją pewne ryzyka i wyzwania, na które frankowicze powinni zwrócić uwagę:

- Czas trwania postępowań sądowych: Choć orzecznictwo jest korzystne, procesy sądowe nadal mogą trwać kilka lat, co wymaga cierpliwości i zaangażowania.

- Ewentualne zmiany w podejściu banków: W miarę zmniejszania się skali problemu, banki mogą zmieniać swoją strategię w zakresie oferowania ugód, co może wpłynąć na ich atrakcyjność.

- Koszty sądowe: Mimo wysokiej szansy na wygraną, proces sądowy wiąże się z początkowymi kosztami, takimi jak opłaty sądowe i wynagrodzenie pełnomocnika.

- Ryzyko kursowe dla niespłaconych kredytów: Dla osób, które zdecydują się na dalszą spłatę, ryzyko związane z wahaniami kursu franka szwajcarskiego pozostaje aktualne.

Przeczytaj również: Czy jestem w KRD? Dowiedz się, co robić w przypadku zadłużenia

Twoja droga z kredytem frankowym Co dalej?

Mam nadzieję, że ten artykuł dostarczył Państwu kompleksowego obrazu aktualnej sytuacji kredytów frankowych w Polsce, wyjaśniając zarówno dynamikę spadku ich liczby, jak i dostępne ścieżki działania. Moim celem było przedstawienie rzetelnych danych i analiz, aby pomóc Państwu w zrozumieniu tego złożonego zagadnienia.

Najważniejsze lekcje i Twoje następne kroki

- Liczba aktywnych kredytów frankowych w Polsce systematycznie maleje, głównie dzięki korzystnym dla kredytobiorców wyrokom sądowym i zawieraniu ugód z bankami.

- Unieważnienie umowy kredytowej w sądzie jest zazwyczaj najbardziej korzystnym finansowo rozwiązaniem, choć wymaga czasu i cierpliwości.

- Dla aktywnych frankowiczów dostępne są trzy główne ścieżki: droga sądowa, ugoda z bankiem lub kontynuacja spłaty na dotychczasowych zasadach.

- Eksperci prognozują, że problem systemowy kredytów frankowych w Polsce powinien w dużej mierze zniknąć w perspektywie najbliższych 3-5 lat.

Z mojego doświadczenia jako ekspertki wynika, że kluczowe jest podjęcie świadomej decyzji, opartej na rzetelnej analizie własnej sytuacji. Choć proces sądowy może wydawać się długi i skomplikowany, często to właśnie on przynosi największe korzyści finansowe. Chcę podkreślić jedno nie zniechęcaj się, jeśli Twoja sytuacja wydaje się trudna. Istnieją realne i skuteczne rozwiązania.

A jakie są Państwa doświadczenia z kredytem frankowym? Czy zdecydowaliście się na drogę sądową, ugodę, czy może wciąż szukacie rozwiązania? Podzielcie się swoimi przemyśleniami i pytaniami w komentarzach poniżej chętnie nawiążę dyskusję.