Obliczenie raty kredytu we frankach szwajcarskich (CHF) może wydawać się skomplikowane, ale z odpowiednimi narzędziami i informacjami staje się znacznie prostsze. Kluczowym elementem jest zrozumienie, jakie dane są potrzebne do dokonania dokładnych obliczeń. W artykule przedstawimy krok po kroku, jak obliczyć miesięczną ratę kredytu, uwzględniając takie czynniki jak kwota kredytu, oprocentowanie oraz aktualny kurs wymiany franka na złoty polski.

Warto również zwrócić uwagę na to, jak zmiany kursów walutowych i rodzaje oprocentowania mogą wpływać na wysokość raty. Dzięki kalkulatorom kredytowym, które umożliwiają symulację różnych scenariuszy, można lepiej zrozumieć, jakie koszty mogą się pojawić w przyszłości. W artykule omówimy także pułapki, które mogą wystąpić przy kredytach we frankach, aby pomóc uniknąć nieprzyjemnych niespodzianek.

Najistotniejsze informacje:

- Obliczenie raty kredytu w CHF wymaga danych takich jak kwota kredytu, oprocentowanie i okres spłaty.

- Wysokość raty zależy od rodzaju rat – równych lub malejących.

- Kalkulatory kredytowe ułatwiają obliczenia i symulacje różnych scenariuszy spłat.

- Zmiany kursów walutowych mogą znacząco wpłynąć na wysokość raty kredytu.

- Istnieją różne rodzaje oprocentowania, które mają różny wpływ na całkowity koszt kredytu.

- Warto być świadomym pułapek, takich jak spread walutowy i inne ukryte koszty związane z kredytami w CHF.

Jak obliczyć ratę kredytu we frankach – krok po kroku

Obliczenie raty kredytu we frankach szwajcarskich (CHF) jest kluczowym krokiem dla każdego kredytobiorcy. Znajomość tego procesu pozwala na lepsze zarządzanie finansami i unikanie nieprzyjemnych niespodzianek związanych z wysokością rat. Warto zrozumieć, jakie elementy wpływają na wysokość miesięcznej raty, aby móc świadomie podejmować decyzje finansowe.Aby obliczyć ratę kredytu, należy uwzględnić kilka istotnych czynników, takich jak kwota kredytu, oprocentowanie oraz okres spłaty. Każdy z tych elementów ma wpływ na końcowy wynik, dlatego warto poświęcić czas na ich dokładne zrozumienie. W kolejnych sekcjach przedstawimy szczegółowe informacje oraz narzędzia, które pomogą w obliczeniach.

Wprowadzenie do obliczania rat kredytu w CHF i jego znaczenie

Obliczanie rat kredytu w CHF jest nie tylko technicznym zadaniem, ale także istotnym elementem planowania finansowego. Wiedza o tym, jak obliczyć ratę kredytu, pozwala na lepsze przewidywanie przyszłych wydatków i unikanie ryzyka związanego z nadmiernym zadłużeniem. Kredytobiorcy, którzy rozumieją mechanizmy obliczeń, są w stanie podejmować bardziej świadome decyzje dotyczące swoich finansów.

Warto pamiętać, że obliczenia te mogą różnić się w zależności od zastosowanej metody spłaty oraz od rodzaju oprocentowania. Znajomość tych różnic jest kluczowa, aby móc dostosować spłatę do własnych możliwości finansowych i uniknąć nieprzyjemnych niespodzianek w przyszłości.

Kluczowe dane potrzebne do obliczenia raty kredytu w CHF

Aby obliczyć ratę kredytu w CHF, konieczne jest zgromadzenie kilku kluczowych danych. Podstawowe informacje to kwota kredytu, oprocentowanie oraz okres spłaty. Te elementy stanowią fundament dla wszelkich dalszych obliczeń, dlatego ich dokładne określenie jest niezwykle istotne.

- Kwota kredytu: całkowita suma, jaką zamierzamy pożyczyć.

- Oprocentowanie: może być stałe lub zmienne, co wpływa na wysokość raty.

- Okres spłaty: czas, w którym planujemy uregulować zobowiązanie.

| Rodzaj danych | Opis |

| Kwota kredytu | Całkowita suma pożyczki w CHF |

| Oprocentowanie | Stawka procentowa w skali roku |

| Okres spłaty | Czas trwania umowy kredytowej (w latach lub miesiącach) |

Jak korzystać z kalkulatora kredytowego dla franków szwajcarskich

Korzystanie z kalkulatora kredytowego dla franków szwajcarskich (CHF) to wygodny sposób na obliczenie wysokości raty kredytu. Te narzędzia online pozwalają na szybkie i łatwe wprowadzenie kluczowych danych, co znacząco przyspiesza proces obliczeń. Dodatkowo, kalkulatory te często oferują różne opcje symulacji, co umożliwia lepsze zrozumienie wpływu różnych parametrów na wysokość raty.

Warto zwrócić uwagę na funkcje, które oferują kalkulatory. Niektóre z nich pozwalają na uwzględnienie zmienności kursu walutowego, co jest istotne w przypadku kredytów we frankach. Używanie kalkulatora może pomóc w uniknięciu nieprzyjemnych niespodzianek związanych z wysokością raty w przyszłości.Przykład użycia kalkulatora kredytowego do obliczeń

Załóżmy, że korzystamy z kalkulatora kredytowego dostępnego na stronie internetowej banku XYZ. Wprowadzamy następujące dane: kwota kredytu wynosi 350 000 zł, oprocentowanie 6% rocznie, a okres spłaty to 30 lat. Po kliknięciu przycisku "Oblicz", kalkulator zwraca informację, że miesięczna rata wyniesie około 2 100 zł. To przykład, jak łatwo można uzyskać konkretne wyniki przy użyciu kalkulatora kredytowego.

| Bank | Miesięczna rata (przy 350 000 zł) |

| Bank XYZ | 2 100 zł |

| Bank ABC | 2 150 zł |

| Bank DEF | 2 120 zł |

Jakie opcje oferują kalkulatory kredytowe dla kredytów w CHF

Kalkulatory kredytowe dla kredytów w CHF oferują szereg przydatnych opcji, które mogą pomóc w dopasowaniu kredytu do indywidualnych potrzeb. Wiele z nich pozwala na wybór częstotliwości spłat, co oznacza, że można zdecydować, czy chcemy płacić miesięcznie, kwartalnie, czy rocznie. Dodatkowo, kalkulatory często umożliwiają symulację różnych scenariuszy dotyczących oprocentowania, co jest istotne w kontekście zmiennych warunków rynkowych.

- Możliwość wyboru częstotliwości spłat (miesięczne, kwartalne, roczne).

- Opcja symulacji zmian oprocentowania w czasie.

- Funkcje uwzględniające zmiany kursu walutowego.

Jak zmiany kursów walutowych wpływają na raty kredytu

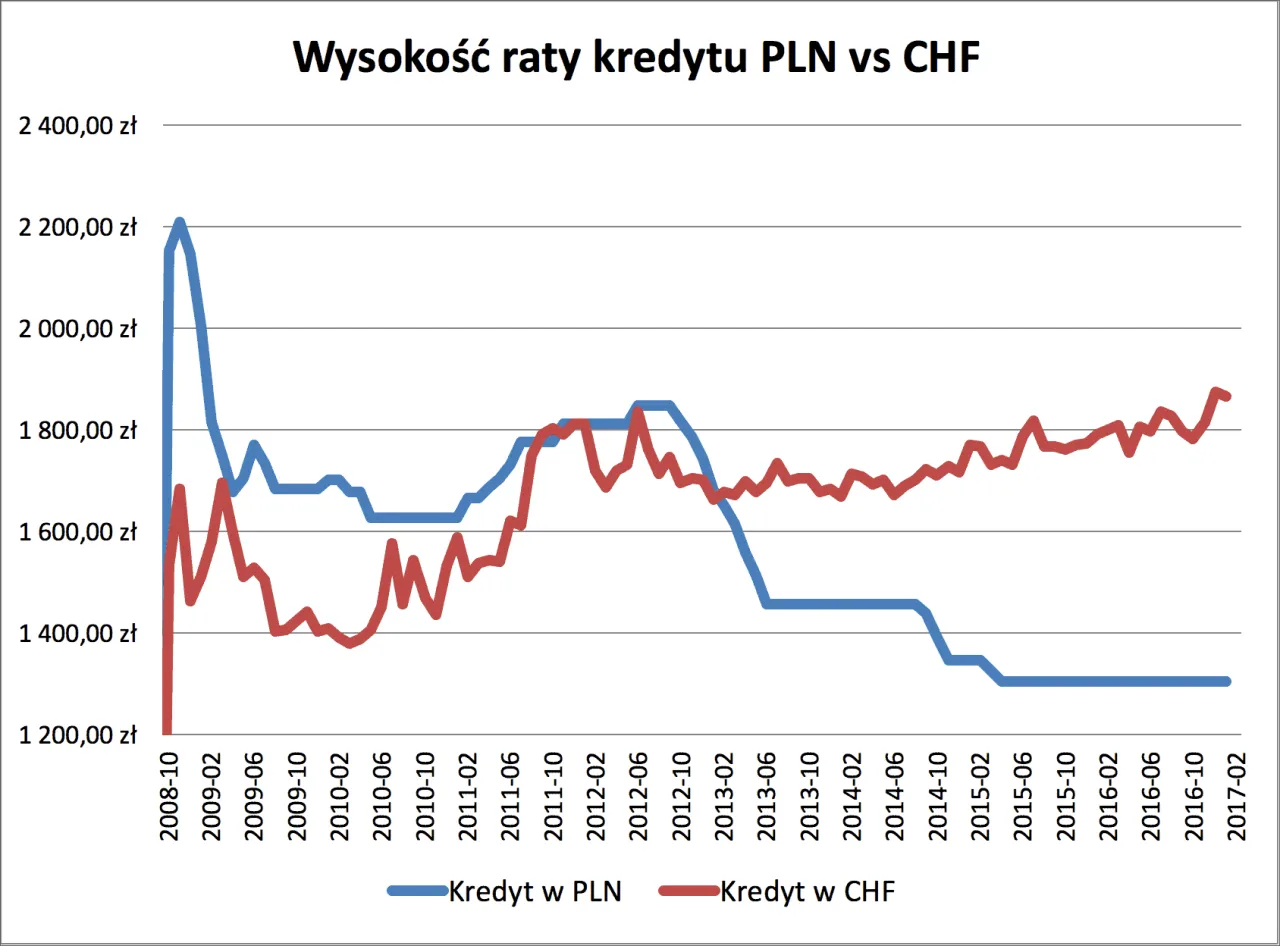

Fluktuacje kursów walutowych mają istotny wpływ na wysokość rat kredytów w CHF. Zmiany w kursie CHF/PLN mogą powodować, że miesięczne raty kredytu mogą wzrastać lub maleć, co bezpośrednio wpływa na budżet domowy kredytobiorcy. W przypadku kredytów denominowanych w obcej walucie, takich jak frank szwajcarski, kredytobiorcy są narażeni na ryzyko związane z nieprzewidywalnymi zmianami kursów, które mogą zwiększyć całkowity koszt spłaty kredytu.

Warto zauważyć, że nawet niewielkie wahania kursów walutowych mogą prowadzić do znacznych różnic w wysokości raty. Dlatego monitorowanie kursów walutowych jest kluczowe dla osób posiadających kredyty we frankach, aby móc podejmować świadome decyzje finansowe i planować wydatki na przyszłość.

Analiza wpływu kursu CHF/PLN na wysokość raty

W przypadku kredytów we frankach szwajcarskich, kurs CHF/PLN odgrywa kluczową rolę w określaniu wysokości raty. Wzrost wartości franka w stosunku do polskiego złotego oznacza, że kredytobiorca będzie musiał płacić więcej w złotych za tę samą ratę w CHF. Na przykład, jeśli kurs franka wzrośnie z 4,00 PLN do 4,50 PLN, to przy stałej wartości raty w CHF, całkowity koszt spłaty wzrośnie, co może wpłynąć na zdolność kredytobiorcy do regulowania zobowiązań.

Warto również zauważyć, że spadek kursu franka może przynieść ulgę kredytobiorcom, obniżając ich miesięczne wydatki. Jednakże, takie zmiany są często nieprzewidywalne, dlatego ważne jest, aby kredytobiorcy byli świadomi ryzyka i planowali swoje finanse z wyprzedzeniem.

Jak przewidywać zmiany kursów walutowych dla kredytów

Przewidywanie zmian kursów walutowych może być wyzwaniem, ale istnieją strategie, które mogą pomóc kredytobiorcom w monitorowaniu tych zmian. Analiza trendów historycznych oraz obserwacja wiadomości gospodarczych mogą dostarczyć cennych wskazówek na temat przyszłych ruchów kursów. Na przykład, zmiany w polityce monetarnej, inflacji czy stabilności gospodarczej kraju mogą wpływać na wartość walut.

Inwestowanie w narzędzia analityczne, takie jak aplikacje do monitorowania kursów walutowych, może również być pomocne. Ustalanie alertów na określone poziomy kursów może pomóc w podejmowaniu decyzji o czasie spłaty lub przewalutowania kredytu. Dzięki tym strategiom kredytobiorcy mogą lepiej zarządzać ryzykiem związanym z kredytami we frankach.

Rodzaje oprocentowania kredytów we frankach i ich skutki

Kredyty we frankach szwajcarskich (CHF) mogą mieć różne rodzaje oprocentowania, co wpływa na całkowity koszt kredytu oraz na wysokość miesięcznych rat. Oprocentowanie stałe oznacza, że stawka procentowa pozostaje niezmienna przez cały okres spłaty, co daje kredytobiorcom pewność co do wysokości rat. Z kolei oprocentowanie zmienne może się zmieniać w czasie, co oznacza, że raty mogą wzrastać lub maleć w zależności od sytuacji na rynku finansowym.

Wybór rodzaju oprocentowania ma istotne znaczenie dla planowania budżetu. Kredytobiorcy muszą zrozumieć, jakie ryzyko wiąże się z oprocentowaniem zmiennym, które może prowadzić do nieprzewidzianych wydatków. Z drugiej strony, oprocentowanie stałe zapewnia stabilność, ale może być na początku nieco wyższe niż oprocentowanie zmienne.

Różnice między oprocentowaniem stałym a zmiennym

Oprocentowanie stałe i zmienne różnią się pod względem stabilności oraz ryzyka. Oprocentowanie stałe gwarantuje, że kredytobiorca będzie płacił tę samą stawkę przez cały okres kredytowania, co ułatwia planowanie finansowe. Z drugiej strony, oprocentowanie zmienne jest uzależnione od wskaźników rynkowych, co oznacza, że może się zmieniać w odpowiedzi na zmiany w gospodarce lub polityce monetarnej.

Wybór między tymi dwoma rodzajami oprocentowania powinien być dokładnie przemyślany. Oprocentowanie zmienne może być korzystne, gdy stawki są niskie, ale w przypadku wzrostu stóp procentowych kredytobiorcy mogą znaleźć się w trudnej sytuacji finansowej. Dlatego ważne jest, aby zrozumieć, jakie są korzyści i ryzyka związane z każdym z tych typów oprocentowania.

Jak oprocentowanie wpływa na całkowity koszt kredytu

Oprocentowanie ma kluczowy wpływ na całkowity koszt kredytu. Im wyższe oprocentowanie, tym więcej kredytobiorca zapłaci w sumie przez cały okres spłaty. Na całkowity koszt kredytu wpływa nie tylko wysokość oprocentowania, ale także długość okresu spłaty. Dłuższy okres spłaty przy stałym oprocentowaniu może prowadzić do znacznych kosztów odsetkowych.

Warto również pamiętać, że oprocentowanie zmienne może prowadzić do nieprzewidywalnych kosztów w przyszłości, co czyni planowanie finansowe jeszcze bardziej skomplikowanym. Dlatego kredytobiorcy powinni dokładnie analizować oferty banków i brać pod uwagę, jak różne typy oprocentowania wpłyną na ich sytuację finansową w dłuższej perspektywie.

Częste pułapki przy kredytach we frankach – jak ich unikać

Kredyty we frankach szwajcarskich niosą ze sobą szereg pułapek, które mogą zaskoczyć nieprzygotowanych kredytobiorców. Jednym z najczęstszych problemów jest spread walutowy, który oznacza różnicę między ceną, po której bank kupuje franki, a ceną, po której je sprzedaje. To prowadzi do ukrytych kosztów, które mogą znacząco zwiększyć całkowity koszt kredytu. Innym istotnym zagrożeniem są zmiany kursów walutowych, które mogą wpłynąć na wysokość raty, a także na ogólną zdolność kredytobiorcy do regulowania zobowiązań.

Kredytobiorcy powinni być również świadomi dodatkowych kosztów, takich jak ubezpieczenia czy opłaty administracyjne, które mogą być związane z kredytem we frankach. Unikanie tych pułapek wymaga starannego planowania i dokładnego zrozumienia warunków umowy kredytowej. Kluczowe jest, aby przed podjęciem decyzji o kredycie w CHF dokładnie przeanalizować wszystkie związane z nim ryzyka.

Spread walutowy i jego wpływ na raty kredytu

Spread walutowy to różnica między kursem kupna a kursem sprzedaży franka szwajcarskiego przez bank. Wpływa on bezpośrednio na wysokość raty kredytu, ponieważ kredytobiorca płaci więcej, gdy bank sprzedaje franki po wyższym kursie, niż gdy je kupuje. To oznacza, że kredytobiorcy mogą być narażeni na dodatkowe koszty, które nie są od razu widoczne w umowie kredytowej. Warto zwrócić uwagę na to, jak banki ustalają te kursy, ponieważ mogą one różnić się w zależności od instytucji finansowej.

Przykładowo, jeśli bank oferuje kurs kupna franka na poziomie 4,00 PLN, a kurs sprzedaży wynosi 4,50 PLN, to kredytobiorca odczuwa stratę na poziomie 0,50 PLN za każdy frank. Taki spread walutowy może znacząco wpłynąć na całkowity koszt kredytu, dlatego ważne jest, aby przed podpisaniem umowy dokładnie zrozumieć, jakie będą rzeczywiste koszty związane z przewalutowaniem.

Inne ukryte koszty związane z kredytami w CHF

Kredyty we frankach szwajcarskich mogą wiązać się z różnymi ukrytymi kosztami, które mogą zaskoczyć kredytobiorców. Oprócz spreadu walutowego, mogą występować dodatkowe opłaty, takie jak koszty ubezpieczeń, które są wymagane przez banki przy udzielaniu kredytów. Często kredytobiorcy muszą wykupić polisy ubezpieczeniowe, co zwiększa całkowity koszt kredytu.Dodatkowo, niektóre banki pobierają opłaty administracyjne lub prowizje za przetwarzanie wniosków kredytowych. Warto dokładnie przeanalizować umowę i zapytać bank o wszystkie potencjalne koszty, aby uniknąć nieprzyjemnych niespodzianek w przyszłości. Świadomość tych ukrytych kosztów jest kluczowa dla efektywnego zarządzania zobowiązaniami finansowymi.

Symulacje scenariuszy spłat kredytu we frankach

Symulacje scenariuszy spłat kredytu we frankach szwajcarskich są niezwykle ważne dla kredytobiorców, którzy chcą lepiej zrozumieć, jak różne czynniki wpływają na ich zobowiązania. Tworzenie różnych scenariuszy pozwala na przewidywanie, jak zmiany w kursach walutowych lub oprocentowaniu mogą wpłynąć na wysokość raty. Dzięki temu kredytobiorcy mogą lepiej planować swoje finanse i podejmować świadome decyzje.Symulacje pomagają także w identyfikacji potencjalnych problemów, które mogą wystąpić w przyszłości. Na przykład, jeśli kredytobiorca przewiduje wzrost stóp procentowych, może to wpłynąć na jego zdolność do spłaty kredytu. Przeprowadzenie takich symulacji może być kluczowe dla uniknięcia problemów finansowych w przyszłości.

Jak tworzyć różne scenariusze spłat kredytu w CHF

Aby stworzyć różne scenariusze spłat kredytu w CHF, należy najpierw zdefiniować kluczowe parametry, takie jak kwota kredytu, oprocentowanie oraz okres spłaty. Warto wykorzystać kalkulatory kredytowe, które umożliwiają symulację różnych warunków spłaty. Wprowadzenie różnych wartości oprocentowania lub zmiany kwoty kredytu pozwala na uzyskanie różnych wyników i lepsze zrozumienie, jak te zmiany wpłyną na wysokość raty.

Można także analizować, jak zmiany kursów walutowych mogą wpływać na spłatę kredytu. Tworzenie takich symulacji jest proste, a wiele banków oraz platform finansowych oferuje narzędzia, które ułatwiają ten proces. Dzięki temu kredytobiorcy mogą lepiej przygotować się na przyszłe zmiany i dostosować swoje plany finansowe.

Narzędzia do analizy i porównania różnych scenariuszy spłat

Istnieje wiele narzędzi, które mogą pomóc w analizie i porównaniu różnych scenariuszy spłat kredytu w CHF. Kalkulatory kredytowe dostępne online pozwalają na szybkie wprowadzenie danych i uzyskanie wyników dotyczących wysokości raty w różnych warunkach. Wiele z tych narzędzi oferuje również możliwość symulacji zmian oprocentowania oraz kursów walutowych, co jest niezwykle przydatne dla kredytobiorców.

| Narzędzie | Funkcje |

| Kalkulator A | Symulacja różnych oprocentowań, analiza wpływu kursów walutowych |

| Kalkulator B | Możliwość porównania kosztów kredytów w różnych bankach |

| Kalkulator C | Tworzenie wykresów spłat, prognozy zmian w czasie |

Jak zminimalizować ryzyko związane z kredytami we frankach

Aby skutecznie minimalizować ryzyko związane z kredytami we frankach szwajcarskich, warto rozważyć zastosowanie strategii zabezpieczających, takich jak hedging walutowy. To podejście pozwala na ochronę przed niekorzystnymi zmianami kursów walutowych poprzez zawarcie kontraktów terminowych na wymianę walut. Dzięki temu kredytobiorcy mogą zablokować korzystny kurs franka, co pozwala na przewidywanie i kontrolowanie przyszłych kosztów kredytu.

Dodatkowo, regularne przeglądy umowy kredytowej oraz renegocjacje warunków z bankiem mogą przynieść korzyści. Warto być proaktywnym i śledzić oferty na rynku, ponieważ banki mogą oferować korzystniejsze warunki dla nowych klientów. Wykorzystanie technologii, takich jak aplikacje do monitorowania kursów walutowych i analizy rynku, może również pomóc w podejmowaniu świadomych decyzji finansowych i dostosowywaniu strategii spłaty kredytu w zmieniających się warunkach rynkowych.