Wiem, że szukanie pożyczki, gdy ma się negatywną historię kredytową, bywa frustrujące i stresujące. Ten artykuł to mój przewodnik dla Ciebie, jeśli rozważasz pożyczkę bez weryfikacji w BIK i KRD. Przedstawię dostępne opcje, ale przede wszystkim uczciwie wskażę związane z nimi ryzyka, abyś mógł podjąć świadomą i bezpieczną decyzję.

Finansowanie bez BIK jest możliwe poznaj opcje i kluczowe ryzyka

- Pożyczki bez weryfikacji w BIK i KRD oferują głównie firmy z sektora pozabankowego, ponieważ banki są prawnie zobowiązane do szczegółowej kontroli.

- Firmy pożyczkowe często weryfikują inne bazy dłużników, takie jak ERIF czy BIG InfoMonitor, lub opierają się na oświadczeniu o dochodach.

- Głównym ryzykiem są bardzo wysokie koszty (wysokie RRSO i opłaty dodatkowe) oraz krótki termin spłaty, co może prowadzić do spirali zadłużenia.

- Zanim podejmiesz decyzję, rozważ bezpieczniejsze alternatywy, takie jak pożyczki społecznościowe czy negocjacje z obecnymi wierzycielami.

Z mojego doświadczenia wiem, że wiele osób w trudnej sytuacji finansowej zastanawia się, dlaczego banki tak rygorystycznie podchodzą do oceny zdolności kredytowej, podczas gdy firmy pożyczkowe wydają się bardziej elastyczne. Klucz do zrozumienia tej różnicy leży w sposobie, w jaki te instytucje korzystają z baz danych.

Dlaczego bank odmawia, a firmy pożyczkowe niekoniecznie?

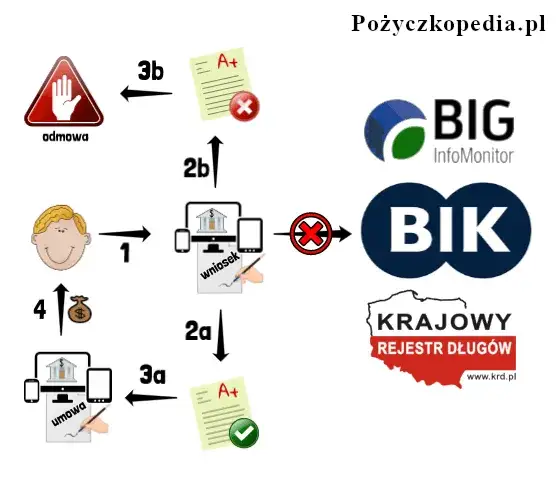

Banki, jako instytucje zaufania publicznego, mają obowiązek bardzo szczegółowo oceniać zdolność kredytową swoich klientów. W tym celu korzystają z Biura Informacji Kredytowej (BIK), które gromadzi kompleksową historię kredytową każdego Polaka. W BIK-u znajdziesz zarówno informacje o terminowo spłacanych zobowiązaniach (pozytywna historia), jak i o wszelkich opóźnieniach czy niespłaconych długach (negatywna historia). Dla banku negatywny wpis to niemal zawsze sygnał ostrzegawczy, który prowadzi do odrzucenia wniosku, ponieważ oznacza to zwiększone ryzyko braku spłaty.

Podobnie jest z Krajowym Rejestrem Długów (KRD), który jest jedną z największych baz danych o dłużnikach w Polsce. KRD rejestruje przeterminowane długi, zarówno te wynikające z niespłaconych kredytów, jak i z rachunków za telefon, czynsz czy inne usługi. Banki traktują wpis w KRD jako jednoznaczny dowód na to, że klient ma problemy z terminowym regulowaniem zobowiązań, co automatycznie dyskwalifikuje go z możliwości uzyskania kredytu.

Negatywna historia kredytowa: Najczęstsze powody odrzucenia wniosku

Jako ekspertka często spotykam się z pytaniem, dlaczego bank odrzucił wniosek. Oto najczęstsze powody, które prowadzą do negatywnych wpisów w bazach i w konsekwencji do odmowy:

- Opóźnienia w spłacie rat: Nawet kilkudniowe opóźnienia, zwłaszcza powtarzające się, mogą negatywnie wpłynąć na Twoją historię w BIK.

- Niespłacone kredyty lub pożyczki: To najbardziej oczywista przyczyna. Jeśli masz aktywne, przeterminowane zobowiązania, banki uznają Cię za niewiarygodnego.

- Zbyt duża liczba zapytań kredytowych: Składanie wielu wniosków do różnych banków w krótkim czasie może być interpretowane jako desperackie poszukiwanie finansowania, co również obniża Twoją wiarygodność.

- Brak historii kredytowej: Paradoksalnie, brak jakiejkolwiek historii kredytowej również może być problemem, ponieważ bank nie ma danych, na podstawie których mógłby ocenić Twoją rzetelność.

- Wysoki poziom zadłużenia: Nawet jeśli spłacasz wszystko w terminie, zbyt wysokie obciążenie miesięcznymi ratami w stosunku do Twoich dochodów może skutkować odmową.

Czy istnieją pożyczki bez żadnej weryfikacji? Rozprawiamy się z mitami

Muszę to podkreślić: całkowity brak weryfikacji zdolności kredytowej to obecnie mit. Od kilku lat polski rynek pożyczkowy jest coraz bardziej regulowany, a ustawa antylichwiarska oraz nowelizacje ustawy o kredycie konsumenckim nałożyły na firmy pożyczkowe obowiązek rzetelnej oceny zdolności kredytowej klienta. Oznacza to, że żadna legalnie działająca firma nie może udzielić pożyczki "na dowód" bez sprawdzenia czegokolwiek. Firmy pożyczkowe mają obowiązek oceny zdolności kredytowej, jednak stosują często łagodniejsze kryteria niż banki lub sprawdzają inne bazy dłużników niż BIK i KRD, takie jak ERIF, BIG InfoMonitor czy Kaczmarski Group.

Skoro wiemy już, dlaczego banki odmawiają, przejdźmy do sektora pozabankowego, który dla wielu osób z negatywną historią kredytową staje się jedynym źródłem finansowania. Warto jednak wiedzieć, jak działają te instytucje i na co zwracają uwagę.

Gdzie szukać pożyczki bez BIK i KRD? Przewodnik po ofertach pozabankowych

Głównym źródłem finansowania dla osób z negatywną historią kredytową są firmy pożyczkowe działające w sektorze pozabankowym. Jak już wspomniałam, banki są prawnie zobowiązane do szczegółowej kontroli, więc ich oferty są poza zasięgiem. Firmy pożyczkowe, zamiast BIK i KRD, często weryfikują inne bazy dłużników, takie jak ERIF czy BIG InfoMonitor. Co więcej, kluczową rolę w ocenie odgrywa często oświadczenie o dochodach klienta lub analiza wpływów na konto bankowe, co pozwala im ocenić Twoją aktualną zdolność do spłaty, niezależnie od przeszłych problemów.

Chwilówka czy pożyczka ratalna co wybrać?

W sektorze pozabankowym dominują dwa główne typy produktów, które warto rozróżnić, zanim podejmiesz decyzję:

| Cecha | Chwilówki | Pożyczki ratalne |

|---|---|---|

| Okres spłaty | Bardzo krótki, zazwyczaj 15, 30 lub 60 dni. | Dłuższy, od kilku miesięcy do kilku lat. |

| Typowa kwota | Niewielkie kwoty, najczęściej do kilku tysięcy złotych. | Wyższe kwoty, od kilku do kilkudziesięciu tysięcy złotych. |

| Sposób spłaty | Jednorazowa spłata całej kwoty wraz z odsetkami i prowizjami. | Spłata w regularnych, miesięcznych ratach. |

| Dla kogo jest to rozwiązanie | Dla osób potrzebujących szybkiej, niewielkiej kwoty na krótki czas, z pewnością, że będą w stanie spłacić ją w terminie. | Dla osób potrzebujących większej kwoty, z możliwością rozłożenia spłaty w czasie, co może być mniej obciążające dla budżetu. |

Zanim zdecydujesz się na jakąkolwiek pożyczkę pozabankową, musisz być świadomy, że wiążą się z nią realne i bardzo poważne ryzyka. Moim obowiązkiem jest Cię przed nimi ostrzec.

Poznaj realne ryzyka, czyli mroczną stronę szybkich pożyczek

Najważniejszym wskaźnikiem, na który zawsze zwracam uwagę, jest RRSO, czyli Rzeczywista Roczna Stopa Oprocentowania. To nie tylko odsetki, ale suma wszystkich kosztów związanych z pożyczką: odsetek nominalnych, prowizji, opłat przygotowawczych, ubezpieczeń i innych opłat dodatkowych. W przypadku pożyczek pozabankowych RRSO może sięgać kilkuset, a nawet kilku tysięcy procent! To pokazuje prawdziwy koszt zobowiązania i dlaczego tak często jest ono droższe niż kredyt bankowy. Niskie oprocentowanie nominalne często maskuje wysokie prowizje, które są naliczane jednorazowo, ale znacząco podnoszą całkowity koszt pożyczki.

Pamiętaj, że niskie oprocentowanie nominalne nie oznacza taniej pożyczki. Zawsze sprawdzaj RRSO, które pokazuje całkowity koszt zobowiązania.

Pułapka spirali zadłużenia: Jak jedna pożyczka prowadzi do kolejnych?

Mechanizm wpadania w spiralę zadłużenia jest niestety bardzo prosty i brutalny. Wiele osób, które do mnie trafia, już w niej tkwi. Oto jak to się zazwyczaj dzieje:

- Zaciągnięcie pierwszej pożyczki: Potrzebujesz pilnie pieniędzy, a banki odmawiają. Bierzesz chwilówkę, często z krótkim terminem spłaty i wysokimi kosztami.

- Problem ze spłatą w terminie: Zbliża się termin spłaty, a Ty nie masz całej kwoty. Wysokie koszty początkowej pożyczki sprawiają, że brakuje Ci pieniędzy na bieżące wydatki i na oddanie długu.

- Zaciągnięcie drugiej pożyczki na spłatę pierwszej: Aby uniknąć konsekwencji niespłacenia pierwszej pożyczki (kary, odsetki za opóźnienie), zaciągasz kolejną, często w innej firmie, aby uregulować poprzednie zobowiązanie.

- Narastające koszty i pętla długu: Każda kolejna pożyczka generuje nowe, wysokie koszty. W efekcie spłacasz tylko odsetki i prowizje, a kwota kapitału pozostaje niezmieniona lub nawet rośnie. W ten sposób wpadasz w pętlę, z której niezwykle trudno się wydostać.

Jak rozpoznać nieuczciwą firmę pożyczkową?

Niestety, na rynku wciąż działają podmioty, które chcą wykorzystać trudną sytuację finansową innych. Zawsze bądź czujny! Oto sygnały ostrzegawcze, które powinny wzbudzić Twoją czujność:

- Żądanie przedpłat za rozpatrzenie wniosku: Legalne firmy pożyczkowe nigdy nie proszą o opłaty z góry za samą analizę wniosku.

- Brak danych firmy na stronie internetowej: Brak numeru KRS, NIP, adresu siedziby, regulaminu czy informacji o rejestrze KNF to czerwona flaga.

- Niejasne zapisy w umowie lub brak możliwości jej przeczytania przed podpisaniem: Umowa powinna być klarowna i dostępna do wglądu. Unikaj firm, które naciskają na szybkie podpisanie bez szczegółowego zapoznania się z dokumentem.

- Obietnice "100% gwarancji" przyznania pożyczki: Żadna odpowiedzialna firma nie może zagwarantować pożyczki bez oceny zdolności kredytowej. To zazwyczaj chwyt marketingowy oszustów.

- Brak kontaktu telefonicznego lub tylko kontakt przez nieoficjalne kanały: Profesjonalna firma ma infolinię i oficjalne kanały komunikacji.

- Strona internetowa pełna błędów językowych lub wyglądająca nieprofesjonalnie: Często świadczy to o braku wiarygodności.

Zanim jednak zdecydujesz się na jakąkolwiek pożyczkę, zwłaszcza tę z sektora pozabankowego, zachęcam Cię do rozważenia bezpieczniejszych alternatyw. Może się okazać, że istnieje inne, mniej ryzykowne wyjście z Twojej sytuacji.

Zanim weźmiesz pożyczkę, sprawdź te bezpieczniejsze alternatywy

Wiem, że w trudnej sytuacji finansowej łatwo jest sięgnąć po najszybsze rozwiązanie. Jednak z mojego doświadczenia wynika, że warto poświęcić chwilę na rozważenie innych opcji, które mogą być bezpieczniejsze i bardziej korzystne w dłuższej perspektywie:

- Pożyczki społecznościowe (social lending): To platformy, które łączą osoby potrzebujące pieniędzy z inwestorami prywatnymi. Często kryteria są mniej restrykcyjne niż w bankach, a warunki mogą być lepsze niż w typowych chwilówkach.

- Kredyt konsolidacyjny w instytucjach pozabankowych: Jeśli masz kilka zobowiązań, możesz spróbować skonsolidować je w jedną ratę w firmie pozabankowej, która akceptuje gorszą historię kredytową. To może obniżyć miesięczne obciążenie i ułatwić zarządzanie długami.

- Negocjacje z wierzycielami w celu restrukturyzacji długu: Zamiast zaciągać nową pożyczkę, spróbuj skontaktować się z obecnymi wierzycielami. Często są oni otwarci na renegocjację warunków spłaty, rozłożenie długu na mniejsze raty lub zawieszenie spłat na pewien czas.

- Skorzystanie z pomocy profesjonalnego doradcy finansowego: Doradca może pomóc Ci przeanalizować Twoją sytuację, stworzyć plan wyjścia z długów i wskazać najlepsze rozwiązania, często bez konieczności zaciągania kolejnych zobowiązań.

Jeśli mimo wszystko, po dogłębnym przemyśleniu i rozważeniu alternatyw, zdecydujesz się na pożyczkę pozabankową, mam dla Ciebie checklistę bezpieczeństwa. Potraktuj ją jako mój osobisty przewodnik, który pomoże Ci uniknąć pułapek.

Twoja checklista bezpieczeństwa przed złożeniem wniosku

Pamiętaj, że odpowiedzialność za Twoje finanse spoczywa przede wszystkim na Tobie. Zanim podpiszesz jakąkolwiek umowę, wykonaj te kroki:

- Sprawdź firmę w rejestrach KNF i KRS. Upewnij się, że firma jest legalnie zarejestrowana i nadzorowana. To podstawowy krok, aby uniknąć oszustów.

- Przeczytaj umowę w całości, a zwłaszcza zapisy drobnym drukiem. Nie spiesz się. Zwróć uwagę na RRSO, wszelkie prowizje, opłaty dodatkowe, warunki przedłużenia spłaty oraz konsekwencje opóźnień.

- Przeanalizuj swój budżet i oceń, czy na pewno stać Cię na spłatę raty. Bądź realistyczny. Czy po odjęciu raty zostaje Ci wystarczająco pieniędzy na życie? Nie ryzykuj wpadnięcia w spiralę zadłużenia.

- Porównaj co najmniej 3 różne oferty, aby poznać rynkowe standardy. Nie bierz pierwszej lepszej pożyczki. Rynek pozabankowy jest konkurencyjny, a ceny mogą się znacznie różnić.

- Nie podejmuj decyzji pod presją czasu ani emocji. Pożyczka to poważne zobowiązanie. Daj sobie czas na spokojną analizę i konsultację, jeśli masz wątpliwości.

Przeczytaj również: Kto sprawdza KRD i czy potrzebuje Twojej zgody?

Najważniejsze lekcje i Twoje następne kroki

Mam nadzieję, że ten artykuł dostarczył Ci kompleksowego spojrzenia na możliwości uzyskania finansowania poza bankami, nawet w trudnej sytuacji, oraz jasno wskazał, jakie ryzyka się z tym wiążą. Moim celem było wyposażenie Cię w wiedzę, która pozwoli Ci podjąć świadomą i bezpieczną decyzję.

- Pożyczki bez weryfikacji w BIK i KRD są dostępne głównie w sektorze pozabankowym, ale firmy te weryfikują inne bazy i Twoje dochody.

- Zawsze analizuj RRSO, które pokazuje całkowity koszt pożyczki, a nie tylko nominalne oprocentowanie.

- Bądź świadomy ryzyka wpadnięcia w spiralę zadłużenia, zwłaszcza przy krótkoterminowych chwilówkach.

- Zanim zdecydujesz się na pożyczkę, rozważ bezpieczniejsze alternatywy, takie jak negocjacje z wierzycielami czy pożyczki społecznościowe.

Z mojego wieloletniego doświadczenia w finansach wiem, że podjęcie decyzji o pożyczce w trudnej sytuacji jest niezwykle obciążające. Chcę jednak podkreślić, że świadomość i odpowiedzialność są Twoimi najlepszymi sprzymierzeńcami. Nie działaj pod presją, a każdą ofertę analizuj z chłodną głową. Pamiętaj, że zawsze jest wyjście, a szukanie pomocy to nie oznaka słabości, lecz mądrości.

A jakie są Wasze doświadczenia z pożyczkami pozabankowymi? Czy macie swoje sprawdzone metody na wyjście z długów lub na bezpieczne zarządzanie finansami? Podzielcie się swoimi historiami i radami w komentarzach poniżej Wasze doświadczenia mogą pomóc innym!