Rozliczanie ryczałtu to kluczowy element dla osób prowadzących działalność gospodarczą w Polsce. W przeciwieństwie do tradycyjnych metod opodatkowania, ryczałt opiera się na przychodach, co oznacza, że podatek płacony jest niezależnie od zysków czy strat. W artykule omówimy, jak prawidłowo obliczać zaliczki na ryczałt, jakie dokumenty są niezbędne oraz jakie terminy trzeba znać, aby uniknąć kar i opóźnień. Dzięki naszym wskazówkom dowiesz się, jak efektywnie zarządzać ewidencją przychodów oraz jakie błędy najczęściej popełniają podatnicy, co pozwoli Ci oszczędzać na podatkach.

Najważniejsze informacje:

- Ryczałt to forma opodatkowania oparta na przychodach, a nie dochodach.

- Podatnicy muszą wpłacać zaliczki na ryczałt do 20. dnia miesiąca.

- Stawki ryczałtu wynoszą 8,5% dla przychodu do 100 000 zł i 12,5% dla przychodu powyżej tej kwoty.

- Ważne jest prowadzenie ewidencji przychodów oraz składek ZUS.

- Błędy w rozliczeniach mogą prowadzić do poważnych konsekwencji finansowych.

Jak obliczać ryczałt: krok po kroku do poprawnego rozliczenia

Rozliczanie ryczałtu to proces, który wymaga zrozumienia kilku kluczowych zasad. Ryczałt jest formą opodatkowania, która opiera się na przychodach, a nie dochodach. Oznacza to, że podatek płacony jest niezależnie od tego, czy firma osiąga zyski, czy ponosi straty. W praktyce, podatnik oblicza miesięczną zaliczkę na podatek dochodowy, którą należy wpłacić do urzędu skarbowego w określonym terminie.

Aby obliczyć ryczałt, należy pomnożyć podstawę opodatkowania przez odpowiednią stawkę podatku. Podstawa opodatkowania to przychód pomniejszony o składki społeczne i zdrowotne. Warto pamiętać, że dla różnych rodzajów działalności mogą obowiązywać różne stawki ryczałtu, co sprawia, że obliczenia mogą się różnić w zależności od specyfiki prowadzonej działalności.Zrozumienie podstaw ryczałtu: co musisz wiedzieć o podatku

Ryczałt to uproszczona forma opodatkowania, która jest dostępna dla wielu przedsiębiorców. Może być stosowany przez osoby prowadzące działalność gospodarczą, jak również przez wynajmujących nieruchomości. Ważne jest, aby wiedzieć, jakie rodzaje przychodów kwalifikują się do ryczałtu, a także jakie są podstawowe stawki podatkowe. W Polsce, stawki ryczałtu wynoszą zazwyczaj 8,5% dla przychodów do 100 000 zł oraz 12,5% dla przychodów powyżej tej kwoty.

Jak obliczyć zaliczkę na ryczałt: praktyczny przewodnik

Obliczanie zaliczki na ryczałt jest kluczowym elementem dla każdego przedsiębiorcy. Aby to zrobić, należy najpierw ustalić przychód, a następnie pomniejszyć go o składki ZUS. Na przykład, jeśli Twój przychód wynosi 120 000 zł, a składki społeczne i zdrowotne wynoszą 10 000 zł, podstawę opodatkowania obliczamy jako 120 000 zł - 10 000 zł = 110 000 zł. Następnie, jeśli stawka ryczałtu wynosi 12,5%, zaliczka na podatek wyniesie 110 000 zł * 12,5% = 13 750 zł.

Warto również pamiętać, że zaliczki na ryczałt należy wpłacać do 20. dnia miesiąca następującego po miesiącu, w którym osiągnięto przychód. Obliczenie ryczałtu może wydawać się skomplikowane, ale z odpowiednimi narzędziami i wiedzą, można to zrobić efektywnie.

| Rodzaj przychodu | Stawka ryczałtu |

| Przychody do 100 000 zł | 8,5% |

| Przychody powyżej 100 000 zł | 12,5% |

Kluczowe terminy i terminy płatności: unikaj kar i opóźnień

Właściwe zarządzanie terminami płatności jest kluczowe dla każdego podatnika korzystającego z ryczałtu. Przede wszystkim, zaliczki na podatek dochodowy muszą być wpłacane do 20. dnia miesiąca następującego po miesiącu, w którym osiągnięto przychód. Niedotrzymanie tego terminu może skutkować naliczeniem odsetek za zwłokę oraz dodatkowymi kosztami. Ponadto, ważne jest, aby pamiętać o rocznych deklaracjach podatkowych, które należy złożyć w odpowiednim czasie.

Oprócz zaliczek miesięcznych, podatnicy muszą również złożyć roczne zeznanie podatkowe, najczęściej w formularzu PIT-28. Termin składania PIT-28 przypada na okres od 15 lutego do 30 kwietnia roku następującego po roku podatkowym. Niezłożenie zeznania w terminie może prowadzić do poważnych konsekwencji, w tym kar finansowych i utraty prawa do korzystania z ryczałtu w przyszłości.

Kiedy wpłacać zaliczki na ryczałt: najważniejsze daty

W przypadku ryczałtu, kluczowe daty, które każdy podatnik powinien znać, to przede wszystkim terminy wpłat zaliczek oraz składania zeznań. Zaliczki na ryczałt należy wpłacać do 20. dnia miesiąca, co oznacza, że dla przychodów uzyskanych w styczniu, zaliczka musi być uregulowana do 20 lutego. Poza tym, roczne zeznanie PIT-28 należy złożyć do 30 kwietnia, co jest istotne dla prawidłowego rozliczenia przychodów z całego roku.

Jakie dokumenty są potrzebne do rozliczenia ryczałtu: pełna lista

Aby prawidłowo rozliczyć ryczałt, konieczne jest zgromadzenie odpowiednich dokumentów. Wśród najważniejszych znajdują się: dowody przychodów (np. faktury), dowody zapłaty składek ZUS, a także formularz PIT-28. Każdy z tych dokumentów jest istotny dla potwierdzenia przychodów oraz prawidłowego obliczenia zaliczek na podatek.

- Dowody przychodów - faktury, umowy, potwierdzenia wpłat.

- Dowody zapłaty składek ZUS - potwierdzenia przelewów lub dokumenty z ZUS.

- Formularz PIT-28 - roczne zeznanie podatkowe, które należy złożyć do 30 kwietnia.

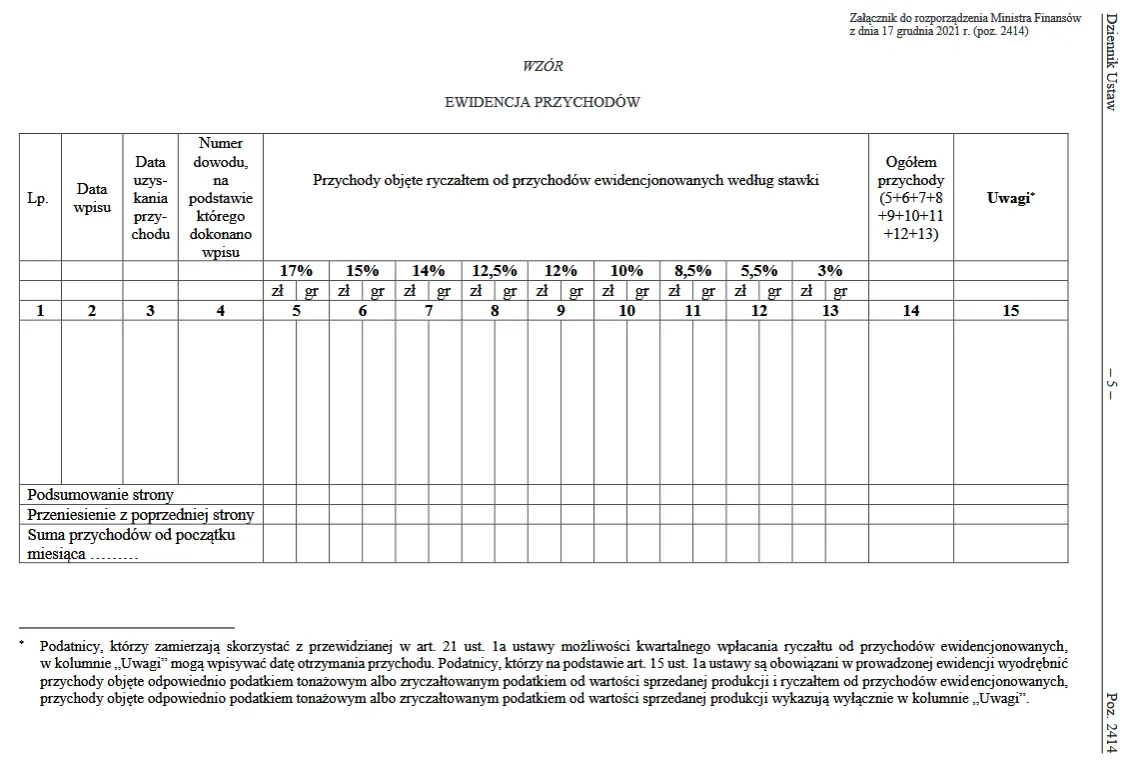

Ewidencja przychodów: jak prowadzić ją prawidłowo

Dokładne prowadzenie ewidencji przychodów jest kluczowe dla każdego przedsiębiorcy korzystającego z ryczałtu. Dzięki rzetelnym zapisom można uniknąć wielu problemów związanych z kontrolami podatkowymi oraz błędami w rozliczeniach. Prawidłowa ewidencja pozwala na łatwe obliczenie zaliczek na podatek dochodowy oraz daje pełen obraz sytuacji finansowej firmy. Warto zainwestować w odpowiednie narzędzia, które ułatwią ten proces.

Utrzymanie dokładnych zapisów wymaga systematyczności oraz organizacji. Wszystkie przychody powinny być dokumentowane na bieżąco, co pozwala na uniknięcie pomyłek i nieporozumień w przyszłości. Warto również regularnie przeglądać swoje zapisy, aby upewnić się, że wszystko jest zgodne z rzeczywistością. Prowadzenie ewidencji w programach komputerowych, takich jak FakturaXL, może znacznie uprościć ten proces i pomóc w generowaniu potrzebnych raportów.

Najlepsze praktyki w ewidencjonowaniu przychodów ryczałtowych

Aby ewidencja przychodów była skuteczna, warto stosować kilka sprawdzonych praktyk. Po pierwsze, zawsze zapisuj przychody w czasie rzeczywistym, aby uniknąć zapomnienia o jakiejkolwiek transakcji. Po drugie, segreguj dokumenty według kategorii, co ułatwi ich późniejsze odnalezienie. Unikaj również typowych błędów, takich jak brak daty na dokumentach czy nieczytelne zapisy. Regularne przeglądanie ewidencji pozwala na bieżąco kontrolować sytuację finansową oraz dostosowywać strategię działania.

Narzędzia do ewidencji: co ułatwi Twoje rozliczenia

Na rynku dostępnych jest wiele narzędzi i programów, które mogą pomóc w prowadzeniu ewidencji przychodów. FakturaXL to jedno z popularniejszych rozwiązań, które umożliwia łatwe wystawianie faktur oraz generowanie raportów. Inne programy, takie jak Symfonia czy Wf-irma, również oferują funkcje ewidencji przychodów oraz zarządzania finansami. Korzystanie z takich narzędzi pozwala zaoszczędzić czas i zminimalizować ryzyko błędów.

| Nazwa programu | Funkcje | Cena |

| FakturaXL | Wystawianie faktur, ewidencja przychodów | od 29 zł/miesiąc |

| Symfonia | Kompleksowe zarządzanie finansami | od 99 zł/miesiąc |

| Wf-irma | Fakturowanie, ewidencja przychodów | od 49 zł/miesiąc |

Częste błędy w rozliczaniu ryczałtu: jak ich unikać

Podczas rozliczania ryczałtu wiele osób popełnia typowe błędy, które mogą prowadzić do poważnych konsekwencji finansowych. Niezłożenie zeznania PIT-28 w terminie to jeden z najczęstszych problemów, który może skutkować karą finansową oraz odsetkami za zwłokę. Innym powszechnym błędem jest błędne obliczenie podstawy opodatkowania, co może prowadzić do nadpłaty lub niedopłaty podatku. Warto również pamiętać o obowiązku prowadzenia ewidencji przychodów, ponieważ jej brak może skutkować problemami podczas kontroli skarbowej.Nieprzestrzeganie terminów wpłat zaliczek na podatek dochodowy to kolejna pułapka, w którą można wpaść. Brak regularnych wpłat może prowadzić do narastających odsetek i dodatkowych kosztów. Warto także zwrócić uwagę na niewłaściwe klasyfikowanie przychodów, co może wpłynąć na wysokość stawki ryczałtu. Aby uniknąć tych błędów, kluczowe jest systematyczne monitorowanie swoich zobowiązań podatkowych oraz korzystanie z odpowiednich narzędzi do ewidencji.

Największe pułapki w obliczaniu ryczałtu: co może Cię kosztować

W procesie obliczania ryczałtu można napotkać wiele pułapek, które mogą prowadzić do znacznych strat finansowych. Na przykład, pominięcie składek ZUS w obliczeniach podstawy opodatkowania to częsty błąd, który może skutkować niedopłatą podatku. Inny przykład to mylenie stawek ryczałtu dla różnych rodzajów działalności, co może prowadzić do niewłaściwego obliczenia zaliczek. Takie błędy mogą nie tylko zwiększyć zobowiązania podatkowe, ale także prowadzić do nieprzyjemnych konsekwencji podczas kontroli skarbowej.

Jakie konsekwencje niesie za sobą błędne rozliczenie ryczałtu

Błędne rozliczenie ryczałtu może prowadzić do poważnych konsekwencji zarówno prawnych, jak i finansowych. Po pierwsze, niedopłata podatku może skutkować naliczeniem odsetek za zwłokę oraz kar finansowych, co zwiększa całkowite zobowiązania podatkowe. Po drugie, nieprzestrzeganie terminów składania zeznań podatkowych, takich jak PIT-28, może prowadzić do nałożenia dodatkowych kar i opóźnień w realizacji przyszłych rozliczeń. W przypadku kontroli skarbowej, błędne dane mogą również skutkować poważnymi problemami prawnymi, w tym odpowiedzialnością karną za oszustwa podatkowe.

Co więcej, nieprawidłowe rozliczenia mogą wpłynąć na reputację przedsiębiorcy, co może prowadzić do utraty zaufania klientów oraz partnerów biznesowych. Warto zatem inwestować czas w dokładne przygotowanie dokumentacji oraz korzystać z profesjonalnych narzędzi do ewidencji, aby zminimalizować ryzyko popełnienia błędów. Regularne konsultacje z doradcą podatkowym mogą również pomóc w uniknięciu nieprzyjemnych konsekwencji związanych z błędnymi rozliczeniami.Jak wykorzystać technologię do optymalizacji rozliczeń ryczałtowych

W dzisiejszych czasach, technologia odgrywa kluczową rolę w ułatwianiu procesów związanych z rozliczaniem ryczałtu. Warto zainwestować w oprogramowanie do zarządzania finansami, które automatycznie generuje ewidencję przychodów i oblicza zaliczki na podatek. Takie narzędzia, jak FakturaXL czy Symfonia, oferują funkcje analizy danych, które pozwalają na bieżąco monitorować przychody i wydatki, co z kolei ułatwia identyfikację potencjalnych błędów w rozliczeniach.Dodatkowo, zastosowanie chmury obliczeniowej w zarządzaniu dokumentacją podatkową umożliwia łatwy dostęp do danych z dowolnego miejsca i urządzenia. Dzięki temu przedsiębiorcy mogą na bieżąco aktualizować swoje zapisy, co znacząco zmniejsza ryzyko pomyłek. Warto również rozważyć integrację systemów księgowych z platformami e-commerce, co pozwoli na automatyczne przesyłanie danych o przychodach, eliminując potrzebę ręcznego wprowadzania informacji i redukując czas spędzany na rozliczeniach.